摘要:

◾银行委外涉及打新股专项资金的快速撤出,可能会间接冲击alpha策略【一种试图对冲组合系统性风险(beta),保留非系统风险(alpha)的市场中性投资策略】配置;

◾伪alpha策略:买小盘/空大盘,导致小盘股低流动性、高估值,容易被踩踏;

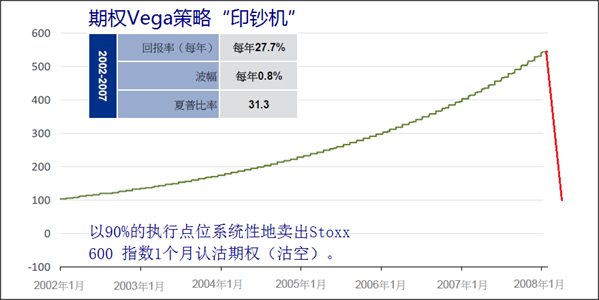

◾期权Vega策略在股市波动上涨时需要止损或避险,但因为期权和期指流动性不足,它们进入期指避险可能会冲击期指

◾如果退市机制、做空机制得到落实,将会市场化自然使高估值股票得到矫正;

◾应该继续发展期指和期权市场,不要把避险工具变成风险来源。

【财新网】(财新特约作者 袁玉玮)从去年12月以来,证监会刘士余主席“打妖捉鬼”引起了一些市场的震动,一时间民怨沸腾。这里我想结合市场,尝试剖析一下刘士余主席此举深层次的政策用意。

股灾以后,市场上流行的几种现象:

1.险资用万能险杠杆并购

2.定增,资产重组,中概股回归

3.FOF作为新兴资产配置,在替代固定收益类的银行理财产品

4.量化对冲,替代固定收益类的银行理财产品

5.FOF大量集中配置量化对冲,两种资产配置重叠度大

6.买小盘股空大盘股的伪alpha策略盛行,导致小盘股绝对估值和相对于指数的估值越来越高

7.打新股基金盛行,甚至银行资金介入,背后的底仓一般用理论上比指数波动小的alpha策略

事实上,刘主席从12月以来的政策一直在整顿险资并购、垃圾股重组、上市公司跨业假重组、定向增发、高送转等在国际市场闻所未闻、群魔乱舞的市场乱象 ——我们的证券市场长时间就像一个沐猴而冠、野蛮低俗的暴发户。

险资用万能险杠杆并购,我们不再赘述,在以前的文章里已经指出其实质是险资用客户的资金做杠杆并购,但自身并不承担杠杆并购附带的融资风险和市场风险,险资和客户的收益/风险比极度不成比例。

第2点,实质是因为在A股我们没有退市机制,没有做空机制,也没有集体诉讼机制,外加地方政府保壳的政治力量,综合导致给业绩差的公司提供了巨大的政策套利空间。这一完全背离并撼动了价值投资者基础,导致劣币驱逐良币,越差的上市公司占有了越多的金融资源。长此以往,证券市场的资源配置功能无法落实,而沦落为可以出老千的赌场。徐翔的沦陷并不是个案,而是南橘北枳,土壤有毒的问题。

第3、4、5、6、7点,其实是一条生物链上的上下游,虾米吃污泥,鱼吃虾,人吃鱼。如果污泥有毒或者重金属,那么人中毒发作只是早晚的事。

FOF,量化对冲和伪alpha策略资产重叠度极大,就像曹操把所有的船连起来,风险连通。据业内保守估计,市场上alpha策略中,至少有70%的产品是伪alpha策略。

国内的alpha策略一般指国外的市场中性策略。该策略运用复杂的定量技巧去分析关于未来价格变动以及证券间的相互关系,进而决定选择或卖空标的。策略包括多因子套利和统计套利/交易策略。多因子策略的投资理念建立在系统地分析证券之间的相关性。大多数情况下,基金建立的投资组合对一个或者多个变量,比如市值或beta中性;策略经常使用杠杆来提高收益。统计套利/交易策略的投资理念是利用价格异常后会带来的股价回归规律, 高频率交易技巧也被运用。交易策略还包括运用技术分析或发掘未被完整、准确反映在当前价格的信息进行交易。

典型的股市中性子策略保持净股票市场敞口在-10%~10%范围。但实际应用中,国内的对冲基金加大了市值因子的配置,即买小盘股/空大盘股。实际等于通过垄断或操纵小盘股的流动性来改变它的beta。这个做法在国外不管用,因为有做空机制和退市机制,中小盘抗风险能力差。在国内之所以有效,属于政策套利。具体手法即加大市值因子的配置,买小盘股/空大盘股。比如买中证500/做空上证50,买中证1000甚至更小/做空中证500。这个策略因为从beta的角度大幅跨越了资产类别,其实并不是真正的alpha策略,其实带有beta暴露,而且有时极大。

既然是假的,那么为什么最近几年创造了稳定的收益?

那是因为,当市场上的策略重叠,产品越来越多,这个策略上的资金无形中控制了小盘股的流动性,客观上形成了坐庄的效果,导致小盘股:

1.大部分时间区间内长期趋势稳定;

2.而下行波动有限;

3.绝对估值和相对于指数的越来越高的状况;

4.偶尔还会发生把绩优股估值踩得越来越低的状况。

这种当前盲目追逐夏普比率高的资产驱使银行或机构投资者加大所谓的alpha策略,用来替代部分银行理财产品;但其实隐含了巨大的风险,我们将在后文指出。

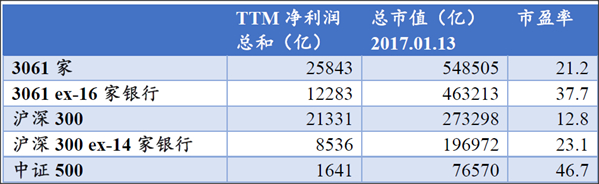

A股的市盈率到底是多少?

一些权威指数一般给的数据是12,但方法值得商榷 ——他们剔除了净利润为负的上市公司作为样本。为了保证数据的科学性,我们的统计样本包含了净利润为负数的股票,我们计算的平均市盈率=3061家上市公司市值总和/3061家上市公司净利润总和。实际P/E为21.2。如果剔除16家银行,平均市盈率为37.7。市盈率超过50或为负的公司个数为1946,占上市公司数63.6%。当然,市盈率并不是唯一的股票估值体系,还需要配合其他指标。以下数字读者见仁见智,仅供参考。

|

表一:A股市盈率分布,统计时间2017年1月 |

|

表二:常用指数市盈率统计,统计时间2017年1月 |

那么既然是伪科学,为什么市场得不到矫正呢?

那是因为在A股我们没有退市机制,没有做空机制,也没有集体诉讼机制,外加地方政府保壳的政治力量,综合导致业绩差的公司,尤其盘子小的公司提供了巨大的政策套利空间。在欧美,由于这些漏洞都已经被堵上,所以伪alpha根本无法生存。事实上连真alpha的业绩也无法保证。

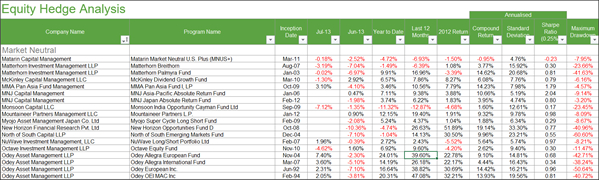

|

表三:国外知名基金的市场中性基金最大回撤54%,夏普比率小于1 |

|

表四:18个国际知名市场中性对冲基金样本中最大回撤大于20%的占50%,夏普比率低于1的占90%,夏普比率低于0.5的占30% |

为什么真alpha策略在国外健全机制下也无法提供稳定的alpha?

我个人认为,真的alpha策略逻辑其实也有问题。

alpha或市场中性策略的出发点是好的,想要剥离市场风险,基本做法是买入一只股票,计算和指数的beta,但后做空指数,并按照beta或市值对齐。然而最致命的问题是,每只股票相对于它对应指数的各个周期的beta是变化的。比如电力股长期beta确实低,但在市场避险情绪高的时候,或央行收紧银根,或电力煤大幅波动,电力股的短期波动率和beta一般会突然上涨。那么当下买入这只股票到底是剥离的长期beta还是短期beta呢?

前面的方法虽然表面做了完美的对冲,但实际上引入了更多的风险,因为预测今天剥离的beta是长期的还是短期跟预测股票今后涨跌的概率一样困难,甚至更困难 – 交易系统越复杂,越会引入更多的风险因素。

银行委外的打新资金如果快速撤出,可能会引发系统性风险

新股的毫不费力的暴利资本游戏导致各路资金入场逐鹿。为了打新,资金背后一般需要波动率理论上略小的alpha策略支持。现在银行清理委外,需要注意防范可能会导致alpha策略加速平仓的风险,尤其其中占大多数的伪alpha策略可能会加速踩踏过程。

期指流动性枯竭情况下,期权做空Vega策略也许是另一颗潜在核弹

去年以来贯穿全年的经济维稳政策在经济和股市都修出了L形形态。这种简单的形态导致市场上大量的期权套利策略实质是做空Vega策略:即通过不断卖空短期期权来卖空短期波动率。但因为当前衍生品市场受到政策严苛的监管,期指和期权流动性低。一旦指数下行波动放大,Vega策略来不及在期权市场平仓,而被迫进入期指市场做空期指避险;叠加期指市场的低流动性,可能会导致期指届时将会出现向下踩踏事件,短期内贴水快速上升,波动率放大,间接导致投资者恐慌情绪影响到股票市场。

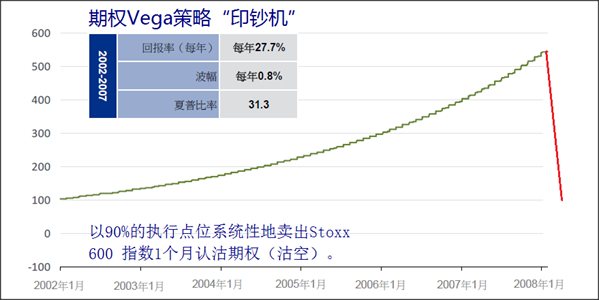

下图是一个简单的模拟做空Vega策略在2008年前像印钞机一样运转,但2008年由于次债危机扩散导致波动上升短期内轰然倒塌。

|

图一:做空Vega策略示意图 |

注意:我们此处并不是批评期指会导致股票现货市场崩溃,而是指在缺少流动性的期指市场,可能导致不必要的期指波动,间接传导向股票市场指数和个股。

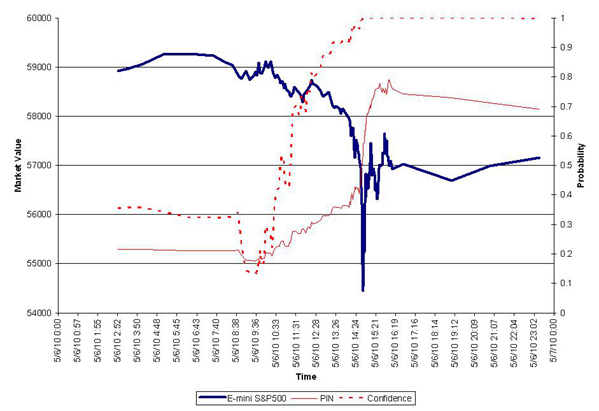

经典的案例是,在2010年5月6日美东时间14:45发生的闪电崩盘。业内分析的主因:

1.欧债危机导致市场情绪紧张;

2.高频晃骗交易员Navinder Singh Sarao.使用晃骗技术对市场施压;

3.危险信号“指令毒性”在闪电崩盘一小时前达到历史峰值,导致高频做市商纷纷退出市场,市场失去流动性;

4.某公募基金用程序下了一个40亿美金做空期指的指令,没有指定价格和时间,只有交易量;

5.“烫手山芋”交易:卖单被高频程序买入,又迅速卖出

这些综合效果诱发了闪电崩盘。

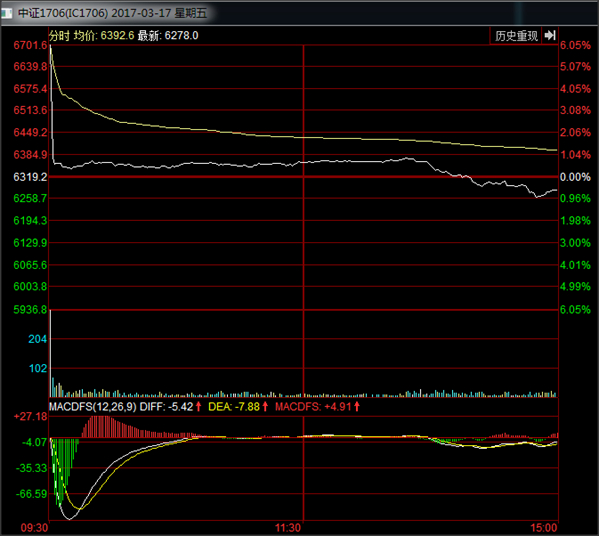

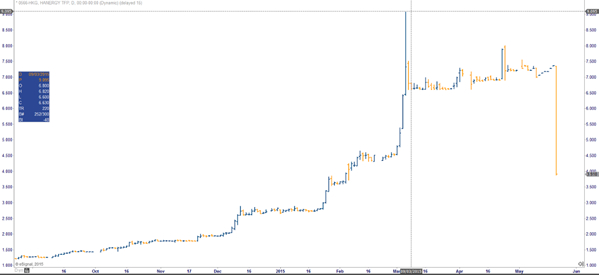

目前的A股期指市场已经具备了低流动性枯竭—诱发闪电崩盘的主要特征。近期乌龙指不断即是证明。在此我们呼吁监管层继续发展衍生品市场,增加期指和期权的流动性,否则会把天然的避险工具变成风险来源。

|

图二:Easley, Lopez de Prado, and O'Hara在《Journal Citation Reports》发表研究,闪电崩盘的原因之一是危险信号“指令毒性”在闪电崩盘一小时前达到历史峰值,导致高频做市商纷纷退出市场,市场失去流动性 |

|

图三:闪电崩盘 |

|

图四:IC1706乌龙指显示流动性枯竭 |

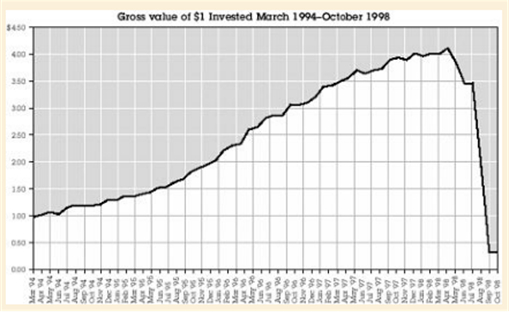

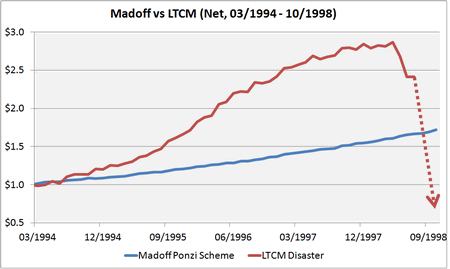

A股的伪alpha策略, 期权做空Vega策略,打新股和2015杠杆牛、新疆德隆、汉能薄膜、LTCM、麦道夫庞氏骗局殊途同归。

伪alpha策略控制并垄断了大量的股票流动性,导致小盘股价格长期在绝对角度和相对角度偏离内在价值,这个现象的本质其实就是2015年杠杆牛市再现,已经具备了beta杠杆,资金杠杆,资产低流动性,策略高度重叠,估值极度偏离基本面。这种模式根本不具备长期持有的基础,像2015年A股一样雪崩只是时间问题。

打新股这种智力门槛低,略带政策门槛的低级策略也一样,随着注定的发行市场化大趋势,时间拉的走够长的话,收益率一定被源源不断进入的资金和高估值发行形成的反身性自我毁灭。在国际市场,新股跌破发行价是常有的事。

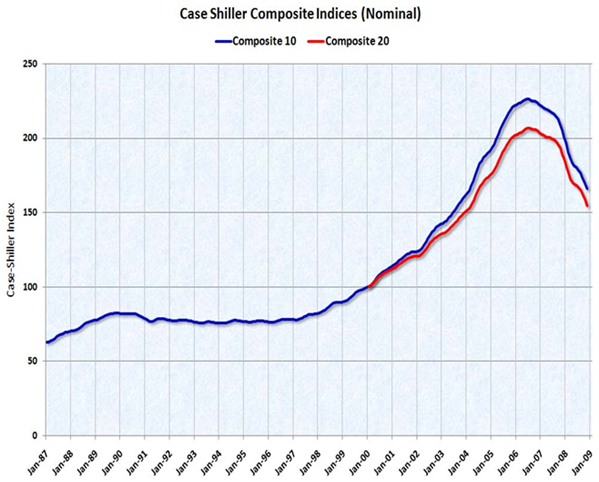

具备这些特征的资产还有美国房地产/次债,LTCM,新疆德隆,汉能薄膜。早在2015年4月,我们已经指出A股不跌则以,一跌就会因失去流动性而连续跌停。

所以当前的银行、FOF、量化对冲、伪alpha策略,打新股的生态链金融资产配置其实是一个不知在何时会起飞的黑天鹅。在当前的时间,在未来极有可能加速IPO,落实退市机制等赏善罚恶的市场化机制(会逐级引爆现在的金融核弹)之前,刘主席高喊捉鬼,其实是提前引导资金有序离开高风险资产,为金融市场拆弹,防止未来的踩踏事件。

投资之路没有捷径,所有这些上述低流动性和低回撤的资产,时间拉得足够长的话,都是类似麦道夫的庞氏骗局,只不过在风险爆发前,风险被隐瞒或忽视而已。投资者过度追求配置低回撤的资产,可能会逼得投资基金人为制造类似庞氏骗局的泡沫。真正的鬼不是某个人或某个策略,其实真正的鬼在每个投资者的心中 -- 脱离现实的高收益/风险比 -- 即使投资大师索罗斯和巴菲特也做不到。当今最大的对冲基金桥水赖以成名的全天候策略,从设计之初,也只是目标收益10%,预期风险10-12%的夏普比率略低于1(实际也低于1)的资产而已。

本文的目的不是否定某个人或某个策略,相反我认为量化策略是资产多元化配置的必需品。但落实策略多元化,我们需要一个健康的市场体制,能够保证多空充分博弈,实现市场价值发现的功能,而不是因为资产荒,策略高度重叠,间接操纵出来一个低回撤的金融庞氏骗局。我们再次呼吁投资者回归理性,着眼于长期的价值投资,不要用不切实际的业绩曲线预期逼得投资行业急功近利,铤而走险。

|

图五:新疆德隆背后资金通过操纵股票流动性,控制下行波动 |

|

图六:LTCM业绩图 |

|

图七:LTCM和麦道夫的业绩 |

|

图八:美国房价席勒指数 |

|

图九:做空Vega策略 |

|

图十:2015年杠杆牛 |

|

图十一:汉能薄膜股票长期低流动性,低波动 |